Slik er bunnfradraget

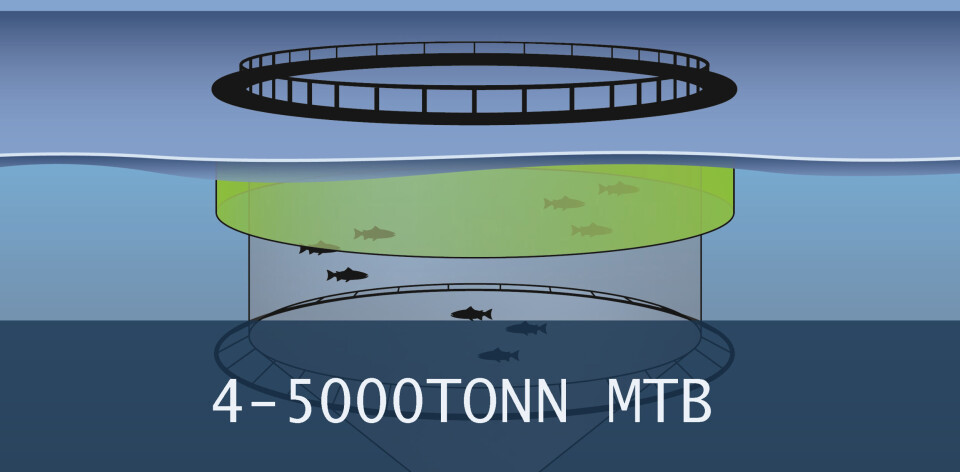

For å lette byrden på de minste selskapene, foreslår regjeringen at alle selskap får et bunnfradrag som beregnes ut fra et gitt antall tonn MTB. Forslaget er på mellom 4 og 5000 tonn MTB.

I høringsnotatet rundt grunnrenteskatt på havbruk skriver regjeringen at Finansdepartementet foreslår at det gis et bunnfradrag i grunnrenteskatten på havbruk.

- Et bunnfradrag vil bidra til at det kun er de største aktørene som vil betale grunnrenteskatt. Samtidig vil det redusere provenyet fra de største aktørene, som får betydelig lavere grunnrenteskatt. Denne reduksjonen kan ses i sammenheng med at det ikke gis fradrag for den enkelte aktørs faktiske betalte vederlag for historiske kjøp av tillatelser, skriver de.

Departementet viser til at et bunnfradrag for alle aktører dermed også kan ses på som et såkalt sjablongfradrag for allerede kjøpte tillatelser.

Departementet skriver de vurderer et bunnfradrag mellom 4 000 til 5 000 tonn.

- Et slikt bunnfradrag skjermer det aller meste av kapasiteten som er kjøpt i auksjonene i 2018 og 2020, og fastpristildelingen i 2020.2

Det er ifølge høringsnotatet bare Salmar, Mowi og Cermaq som har kjøpt tillatelser på auksjon og fastpristildeling som overstiger 5 000 tonn MTB i denne perioden.

- Et generelt bunnfradrag på mellom 4 000 og 5 000 tonn vil for de fleste aktørene være så høyt at det reelt sett fører til at deler av tillatelser kjøpt på annenhåndsmarkedet skjermes. Det samme vil gjelde eventuelle kjøp fra staten forut for varslet i 2018, skriver de.

Gjennomsnittlig fortjeneste per kilo

Departementet foreslår at et bunnfradrag gis i form av et kronebeløp tilsvarende gjennomsnittlig fortjeneste på antall tonn biomasse. Bunnfradraget kan trekkes fra i positiv grunnrenteinntekt.

Ifølge Fiskeridirektoratets lønnsomhetsundersøkelse var gjennomsnittlig fortjeneste i perioden 2016 til 2020 om lag 13,5 kroner per kilo.

Et bunnfradrag på 4 000 tonn tilsvarer da et fradragsbeløp på 54 mill. kroner, mens et bunnfradrag på 5 000 tonn gir et fradragsbeløp på 67,5 mill. kroner.

MTB-struktur

Av det samlede antall selskaper i Akvakulturregisteret har om lag 65 pst. av selskapene en samlet tillatelsesbiomasse under 4 000 tonn MTB.

Tilsvarende er det i underkant av 70 pst. av selskapene som har under 5 000 tonn MTB.

Imidlertid har disse selskapene kun henholdsvis om lag 15 pst. og 17 pst. av den samlede tillatelsesbiomassen.

Kun ett bunnfradrag per konsern

Departementet innrømmer at et bunnfradrag kan gi insentiver til å etablere flere selskaper for å oppnå flere bunnfradrag. For å motvirke tilpasninger gjennom oppsplitting i flere selskaper foreslått man at det skal gis bare ett bunnfradrag på konsernnivå.

- Det vil likevel fortsatt være insentiv til oppdeling av selskaper gjennom salg eller fisjon i ulike uavhengige enheter for å redusere den samlede grunnrenteskatten. Det må derfor også etableres regler på eiernivå, for eksempel slik at selskaper eid av samme person og dens nærstående, bare får ett bunnfradrag, skriver de og viser til forslag til § 19-7, jf. § 19-3 – se under.

Redusert betalingsvilje

Ved fremtidige tildelinger tror departementet at aktørene vil ta hensyn til grunnrenteskatten i sine bud ved å nedjustere sin betalingsvillighet for nye tillatelser.

- Dermed kan innføringen av en grunnrenteskatt ha en prisdempende effekt på fremtidige auksjoner. Det kan være en fordel for aktørene fordi de må binde opp mindre kapital gjennom auksjonen.

Tilsvarende tror de at aktørene vil ta hensyn til grunnrenteskatten ved omsetning av havbrukstillatelser i annenhåndsmarkedet etter innføringen av en grunnrenteskatt.

- Bunnfradraget kan føre til at små og mellomstore aktører, med lavere produksjon enn bunnfradraget, har større betalingsvilje i fremtidige auksjoner og ved private overdragelser enn større aktører.

Forslag til endringer i skatteloven – et nytt kapittel 19

Her tas kun med de to henvisningene som nevnt over.

§ 19-3 Definisjoner I § 19-7 utgjør et morselskap sammen med ett eller flere datterselskap et konsern. Et foretak er morselskap når det eier så mange aksjer eller andeler i et annet foretak at det representerer mer enn 50 prosent av stemmene i det andre foretaket. Det andre foretaket anses som datterselskap. Et foretak der ett datterselskap alene eller sammen med morselskapet og/eller ett eller flere andre datterselskap eier så mange aksjer eller andeler at de til sammen representerer mer enn 50 prosent av stemmene i foretaket, anses også som datterselskap. Dersom en personlig eier alene eller sammen med en eller flere nærstående eier så mange aksjer eller andeler at det representerer mer enn 50 prosent av stemmene i to eller flere selskap eller morselskap, skal disse selskapene og deres datterselskap også anses som et konsern. Med nærstående i annet ledd menes foretak den personlige eieren eier så mange aksjer eller andeler i at det representerer mer enn 50 prosent av stemmene, eller dette foretakets datterselskap. Med nærstående menes også den personlige eierens foreldre, søsken, barn, barnebarn, ektefelle, samboer, ektefelles foreldre og samboers foreldre.

§ 19-7 Bunnfradrag Ved beregningen av grunnrenteinntekten trekkes fra et bunnfradrag som vedtas for det enkelte år av Stortinget. Bunnfradraget kan trekkes fra i positiv grunnrenteinntekt beregnet for inntektsåret. Det gis ett bunnfradrag for selskaper i samme konsern og for nærstående, jf. § 19-3. Bunnfradraget fordeles på selskapene i et konsern i forhold til selskapenes salg av laks, ørret og regnbueørret.